Una cartera no se gestiona sola.

Con el tiempo, los pesos cambian y el riesgo se distorsiona.

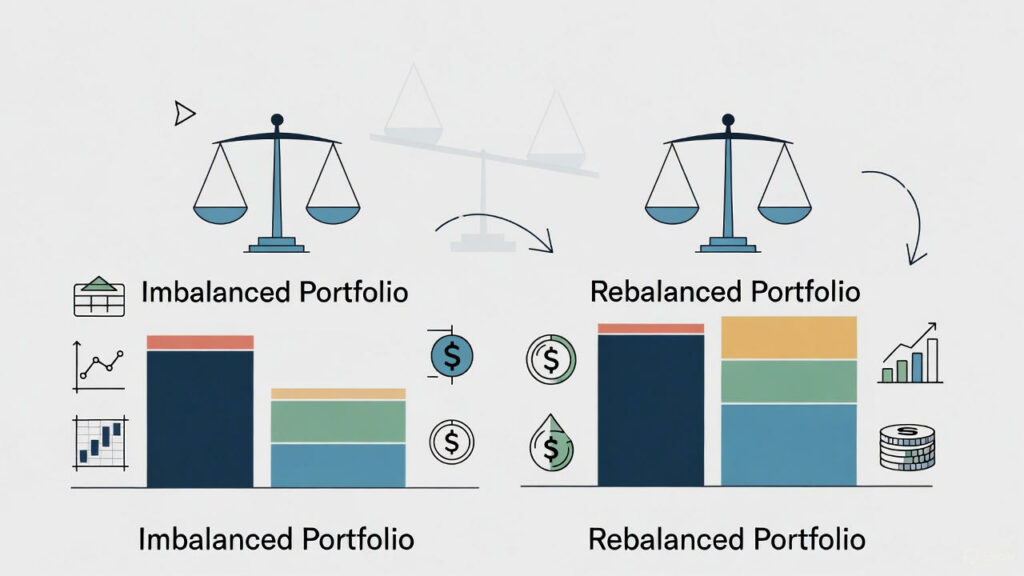

El rebalanceo de cartera sirve para volver al plan inicial.

No busca adivinar el mercado, sino mantener coherencia.

Qué es el rebalanceo de cartera

El rebalanceo de cartera consiste en ajustar las posiciones para recuperar los pesos definidos en la estrategia.

Se hace cuando el mercado altera esa distribución.

No implica vender todo ni empezar de cero.

Implica corregir desviaciones.

Una cartera sin rebalanceo deja de parecerse al plan original.

Por qué es importante rebalancear

El mercado no sube de forma uniforme.

Algunos activos crecen más que otros.

Sin rebalanceo:

- El riesgo se concentra.

- Aumenta la exposición sin darte cuenta.

- La cartera se vuelve más volátil.

Rebalancear es una forma de control del riesgo.

Cuándo es necesario hacer un rebalanceo

El rebalanceo no debe hacerse constantemente.

Debe responder a criterios claros.

Situaciones habituales:

- Un activo supera claramente su peso objetivo.

- El riesgo total aumenta.

- Cambia el contexto del mercado.

- Se modifica la estrategia personal.

Rebalancear por impulso suele ser un error.

Rebalanceo periódico vs rebalanceo por desviación

Existen dos enfoques principales.

Rebalanceo periódico:

- Se revisa cada cierto tiempo.

- Aporta disciplina.

- Evita decisiones emocionales.

Rebalanceo por desviación:

- Se actúa cuando un peso se aleja demasiado.

- Es más flexible.

- Requiere mayor seguimiento.

La elección depende del perfil del inversor.

Relación entre rebalanceo y asignación de activos

El rebalanceo mantiene viva la asignación de activos.

Sin él, la asignación deja de existir.

Una buena asignación sin rebalanceo pierde eficacia.

Ambos conceptos van unidos.

👉 Asignación de activos: cuánto peso dar a cada inversión

Rebalanceo y gestión del riesgo

Rebalancear reduce riesgos acumulados.

Evita que una posición ganadora domine la cartera.

También permite:

- Asegurar beneficios parciales.

- Reducir exposición en momentos de euforia.

- Mantener estabilidad emocional.

Errores comunes al rebalancear

Estos errores son frecuentes:

- Rebalancear demasiado a menudo.

- Vender por miedo, no por plan.

- Ignorar costes y fiscalidad.

- Ajustar sin criterio claro.

El rebalanceo debe ser metódico.

No reactivo.

Rebalanceo de cartera en el IBEX 35

El IBEX 35 tiende a concentrarse en pocos sectores.

Esto provoca desviaciones rápidas.

Un rebalanceo adecuado permite:

- Evitar sobreexposición a banca o energía.

- Mantener control sectorial.

- Reducir riesgos macroeconómicos.

👉 Por qué el IBEX 35 es uno de los índices más fuertes de Europa

Cuándo no conviene rebalancear

No siempre es buena idea ajustar la cartera.

Evita rebalancear:

- En plena volatilidad extrema.

- Sin una estrategia clara.

- Solo por movimientos de corto plazo.

A veces, esperar también es una decisión correcta.

👉 Te puede interesar Cuándo no invertir: señales para quedarse fuera del mercado

Conclusión: el rebalanceo mantiene la cartera bajo control

El rebalanceo de cartera no busca batir al mercado.

Busca mantener el riesgo donde debe estar.

Una cartera equilibrada resiste mejor los ciclos.

Y permite invertir con más tranquilidad.

Rebalancear es disciplina aplicada al largo plazo.

FAQ – Rebalanceo de cartera

¿Cada cuánto tiempo debo rebalancear?

Depende del perfil, pero una revisión periódica es habitual.

¿Rebalancear reduce la rentabilidad?

Puede reducirla a corto plazo, pero protege a largo plazo.

¿Es obligatorio rebalancear?

No, pero sin rebalanceo el riesgo se descontrola.